La Agencia Tributaria cuenta con un calendario del contribuyente en el que especifica los impuestos y modelos tributarios que se tienen que cumplimentar para hacer frente a las diversas obligaciones fiscales que existen. En el que caso de que no se haga frente al pago de un impuesto, la Agencia Tributaria se va a encargar de aplicar sanciones por presentar impuestos fuera de plazo. Esta penalización dependerá de si se realiza el pago por voluntad propia o si la Administración realiza un requerimiento.

De esta manera, si hay impuestos que no se han pagado dentro del plazo establecido hay que realizar los mismos trámites que si estuviera dentro de plazo para el pago:

- Acudir a las oficinas de la Agencia Tributaria

- Realizarlo de manera telemática por la Sede Electrónica.

Sin embargo, aunque se presente el impuesto más tarde no significa que esto sea correcto. Por ello es importante conocer cómo hay que proceder en este tipo de situaciones. En este artículo te indicaremos cómo actuar y cómo llevar al día los impuestos, por lo que, ante cualquier duda, lo mejor es que acudas a nuestros expertos fiscales que te asesorarán de la manera más completa y profesional posible.

Modelos que se presentan en enero

Existen una infinidad de modelos que tienen que ser presentados en enero, antes de los días 20 o 31 de dicho mes. Entre ellos, destacan los siguientes:

-

- Modelo 111 para pagar las retenciones del IRPF de las nóminas de los trabajadores y facturas profesionales. Este modelo tiene que ser presentado antes del 20 de enero

- Modelo 115, que es el formulario utilizado para declarar y liquidar las retenciones del IRPF que se refieren al pago de los alquileres a lo largo del trimestre. El 20 de enero es el plazo límite para presentarlo

- Modelo 123, es una declaración que tienen que presentar las personas jurídicas, físicas y otras entidades, obligados a ingresar o retener a cuenta el IRPF, el Impuesto de Sociedades y del IRNR con rentas de capital mobiliario. El 31 de enero es el plazo límite

- Modelo 303, el pago fraccionado del IVA y tiene que ser presentado antes del 31 de enero

- Modelo 349, que hace referencia a la declaración periódica de las operaciones intracomunitarias. El plazo límite es el 31 de enero

- Modelo 369, el formulario por el que se va a ingresar el IVA de aquellos países europeos en los que se realizan ventas o prestan servicios digitales a particulares. El plazo límite es el 31 de enero

Plazos para pagar impuestos

El plazo para pagar cada impuesto o presentar cada modelo varía en función del tipo de impuesto y modelo del que se trate. Si se trata, por ejemplo, de un impuesto trimestral, estos se pagan en las siguientes fechas:

-

- Primer trimestre, hasta el 20 de abril y se pagan las facturas desde enero a marzo

- Segundo trimestre, hasta el 20 de julio, correspondiendo las facturas de abril a junio

- Tercer trimestre, hasta el 20 de octubre, con las facturas de julio a septiembre

- Cuarto trimestre, hasta el 20 o 30 de enero según el impuesto, siendo las facturas de octubre a diciembre

El plazo de los impuestos mensuales y trimestrales varía, por lo que es importante contar con un asesor experto que indique los plazos y la manera de pagar cada impuesto. En LABE Abogados contamos con los mejores expertos en el área fiscal que te asesorarán de la mejor manera posible.

Consecuencias de pagar una declaración fuera de plazo

En el caso de que no se presente una declaración en el plazo marcado, todo autónomo o empresa tendrá que hacer frente a una serie de consecuencias o sanciones. En el caso de que no se presente la declaración en el plazo establecido, Hacienda notificará requiriendo la obligación de presentar la declaración. Además, también comenzará un procedimiento sancionador. Esto significa que se tendrá que pagar el importe de la declaración, los intereses de la demora y la sanción correspondiente que variará entre el 50 y el 150% de la deuda total. Para evitar estas sanciones hay que presentar voluntariamente y lo más rápido posible la declaración extemporánea.

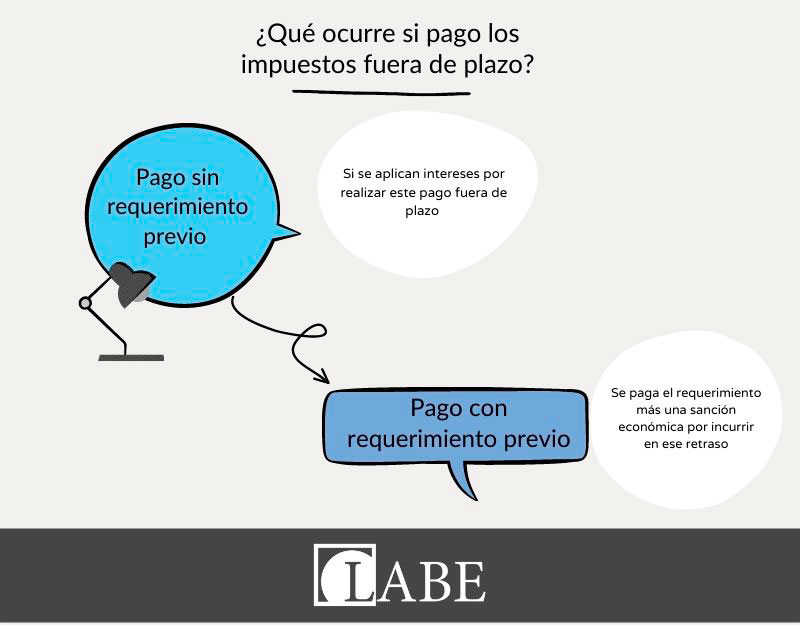

Para realizar el pago de un impuesto fuera de plazo existen dos formas (en las oficinas de la Agencia Tributaria o de manera telemática) y dos situaciones (pago sin requerimiento previo y con requerimiento previo).

-

- Pago sin requerimiento previo

En el caso de que el pago se realice fuera de plazo pero no exista un requerimiento por parte de la Administración, sí se aplicarán intereses por realizar este pago fuera del plazo establecido. Ante la cuestión de qué es un requerimiento previo, hay que destacar que se trata de cualquier acción administrativa formal mediante la que Hacienda nos avisa de una irregularidad. De esta manera, si esta situación es corregida por el contribuyente y no es notificada por Hacienda, la penalización será menor.

-

- Pago con requerimiento previo

En el caso de que se haya pasado el plazo y exista un requerimiento previo por parte de Hacienda, la penalización que hay que pagar será mucho mayor. De esta manera, si existe un requerimiento previo a la cantidad a pagar hay que sumarle una sanción económica por incurrir en ese retraso. Las sanciones que se imponen dependen del impuesto pero, por ejemplo, si existe un retraso en el pago del IVA puede existir un recargo de hasta el 100%.

La sanción por presentar los impuestos fuera del plazo establecido depende del tiempo que se ha tardado en presentar el impuesto. Hay que destacar que desde el 11 de julio de 2021 los recargos que se tienen que pagar a Hacienda han cambiado. Antes de esa fecha, los recargos eran los siguientes:

- Si se paga en los 3 meses siguientes, el recargo será del 5%

- Entre los 3 y 6 meses, el recargo será del 10%

- Entre 6 y 12 meses se cobrará un 15% más

- En el caso de que pase más de un año, la sanción será de un 20% más. En este caso hay que destacar que sí habrá una sanción porque se ha superado el año para realizar el pago

Desde el 11 de julio, los recargos han cambiado, siendo ahora los siguientes:

| Recargos exigibles | |

| Pago pasado el plazo | Recargo |

| 1 mes después | 1% |

| 2 meses después | 2% |

| 3 meses después | 3% |

| 4 meses después | 4% |

| 5 meses después | 5% |

| 6 meses después | 6% |

| 7 meses después | 7% |

| 8 meses después | 8% |

| 9 meses después | 9% |

| 10 meses después | 10% |

| 11 meses después | 11% |

| 12 meses después | 12% |

| Más de 12 meses después | 15% + interés por la demora |

La manera de calcular estos recargos es en base al importe que se tendría que haber ingresado desde el momento inicial.

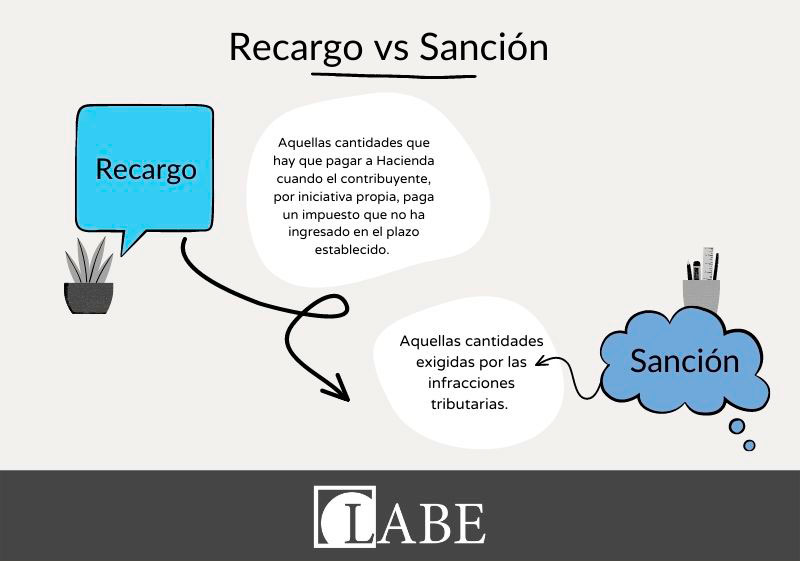

¿Es lo mismo un recargo que una sanción?

Hay que diferenciar entre un recargo y una sanción ya que no es lo mismo. Los recargos son aquellas cantidades que hay que pagar a Hacienda cuando el contribuyente, por iniciativa propia, paga un impuesto que no ha ingresado en el plazo establecido. De esta manera, podemos pagar la cantidad que quedó pendiente y Hacienda exigirá el recargo correspondiente a cada situación.

Por su parte, las sanciones son aquellas cantidades exigidas por las infracciones tributarias. Estas pueden ser de diferentes tipologías y una de ellas es la falta de ingreso de impuesto. Estas sanciones se producen cuando Hacienda notifica el error de que no ha procedido al pago de ese impuesto.

Pagos sin recargo

Hay que destacar que tras la aprobación de la Ley 11/2011 de medidas de prevención y lucha contra el fraude fiscal, se ha introducido la novedad de poder regularizar impuestos sin recargo tras una comprobación realizada por Hacienda. Para que se dé este supuesto se tienen que cumplir ciertas circunstancias:

-

- No se exigirán recargos cuando se proceda al pago de liquidaciones de períodos diferentes a los que Hacienda ha corregido y revisado, los que tienen que corresponder al mismo impuesto y corrigiendo los mismos hechos regularizados por Hacienda.

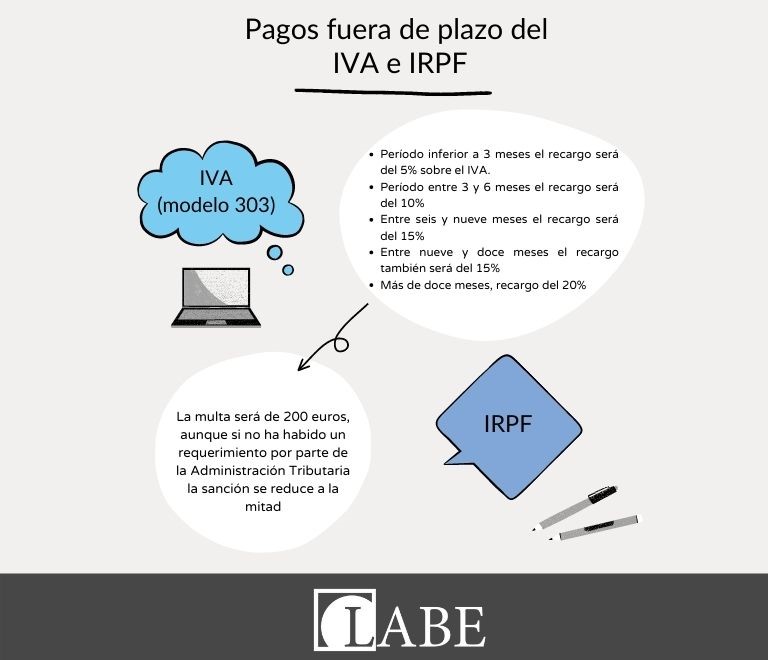

Presentar el modelo 303 fuera de plazo

A la hora de pagar el IVA con el modelo 303 fuera de plazo hay que tener en cuenta dos factores:

- La cantidad que se tiene que pagar depende del tiempo que haya transcurrido desde el día en el que se tendría que haber presentado el modelo. Además, por norma general, la sanción por presentar los impuestos fuera de plazo cambia en función del tiempo que se haya tardado en presentar los modelos.

- Por su parte, si el autónomo o la empresa presenta por sí misma el impuesto fuera de plazo, sin que llegue la multa de Hacienda por presentar el modelo 303, las sanciones son las establecidas anteriormente.

Pago del IRPF fuera de plazo

Para pagar el IRPF hay que presentar el modelo 130 . Al igual que ocurre al presentar el IVA fuera de plazo, con el IRPF hay que pagar el IRPF de la manera más rápida posible para evitar las sanciones más contundentes.

Además de las sanciones citadas anteriormente, hay que destacar dos supuestos si se presenta tarde el pago del IRPF:

-

- Si la declaración es presentada fuera de plazo y sale a devolver será una infracción leve. La multa será de 200 euros, aunque si no ha habido un requerimiento por parte de la Administración Tributaria la sanción se reduce a la mitad

- Si el contribuyente paga a Hacienda de manera voluntaria existe un recargo que varía en función del tiempo que ha transcurrido desde que se tendría que haber presentado la declaración.

¿Qué sucede si la declaración del impuesto no sale a pagar?

En el caso de que al realizar la declaración del impuesto esta sea negativa, cero o informativa, las consecuencias son diferentes:

- En el caso de que la declaración sea negativa o cero, la sanción será leve en base a lo establecido en el artículo 198 de la Ley General Tributaria (LGT). Se exigirá el pago de una multa de 200 euros. De manera excepcional la multa será de 400 euros, cuando se trate de la no presentación de declaraciones censales

- Si la declaración es informativa la sanción será del pago de 20 euros por cada dato o conjunto de datos que se refieran a la misma entidad o persona.

Modelo para presentar alegaciones ante la Agencia Tributaria

En el caso de que una empresa o autónomo no esté de acuerdo con el aviso recibido desde Hacienda, se puede reclamar. De esta manera, se puede tramitar a través del apartado de “Notificaciones electrónicas” de la página de la AEAT. Los pasos para enviar el requerimiento aparecen recogidos en la web de la Agencia Tributaria.

¿Cómo llevar al día los impuestos?

Para no presentar el IVA fuera de plazo o no hacer frente a la multa de la Agencia Tributaria, toda empresa necesita contar con un asesor fiscal que se encargue de realizar todos estos trámites de la manera más eficaz posible y siempre dentro de los plazos establecidos. En LABE Abogados contamos con los mejores abogados y asesores fiscales que se encargan de solventar las obligaciones fiscales de cada empresa. Ponte en contacto con nosotros llamando al 913 14 90 16 o visitando nuestra sede en Paseo de la Castellana 30 de Madrid.

ARTÍCULOS RELACIONADOS